L’immobilier est actuellement sacrifié sur l’autel du déficit budgétaire, avec notamment la réforme de la taxation sur les plus values immobilières. L’actualité a d’ailleurs largement mis en avant les résidences secondaires et les biens locatifs comme principales cibles de la hausse de l’impôt sur la plus value.

Pourtant, les terrains constructibles sont eux aussi frappés de plein fouet par le plan de rigueur immobilier du Gouvernement.

En effet, la hausse des taxes sur les plus values va non seulement s’appliquer aux terrains à bâtir et aux terrains agricoles, mais les conséquences sur le marché immobilier en France risquent d’être retentissantes.

Taxer la plus value d’un terrain constructible est il une erreur dans un contexte immobilier où les prix des logements neufs sont déjà très élevés ?

Allons nous assister à une rétention du Foncier en France ? Quels sont les taxes qui s’appliquent concrètement à la vente d’un terrain à bâtir ?

Sommaire

Modification de la taxation des terrains à bâtir

Les principaux changements de l’impôt sur les terrains constructibles concernent la taxe sur la plus value immobilière. Cependant, les autres taxes relatives à la vente foncière ne sont pas pour autant supprimées.

La réforme vient donc alourdir le régime fiscal existant, même si la transformation d’un terrain agricole en terrain à bâtir constitue souvent une aubaine financière pour son propriétaire.

Hausse de la plus value immobilière sur les terrains à bâtir

La réforme sur les plus values immobilières 2012 n’épargnera pas les terrains constructibles.

Jusqu’au 1er février 2012, les terrains constructibles bénéficient encore d’une exonération totale de taxe sur la plus value réalisée lors de leur vente au bout de 15 ans de détention. Mais dés le 1er février 2012, la réforme des plus values s’appliquera de plein fouet sur ces parcelles de terrain lors de leur vente.

En effet, seuls les résidences principales et les biens immobiliers de moins de 15 000 € sont exonérés d’impôt sur les plus values. Or un terrain ne peut en aucun cas être considéré comme une résidence principale.

En outre, un terrain constructible est rarement vendu moins de 15 000€ depuis la flambée des prix de l’immobilier. Par conséquent, la quasi totalité des terrains constructibles vendus en 2012 seront impactés par la réforme de la taxe sur la plus value.

Rappel :

La réforme de la taxe sur les plus values fait passer le taux d’imposition de 31.3% à 32.5%.

Mais c’est surtout l’abattement calculé sur le nombre d’années de détention qui est profondément modifié. En effet, avant 2012, cette abattement était nul les 5 premières années puis de 10% par an par la suite. Ce calcul aboutissait à une exonération totale au bout de 15 ans de détention.

Avec la réforme, à partir du 1er février 2012, l’abattement de la taxe des plus values immobilières sera de :

- 0% d’abattement par an entre 1 et 5 ans de détention

- 2% d’abattement par an entre 6 et 17 ans de détention

- 4% d’abattement par an de 18 à 24 ans de détention

- 8% d’abattement par an de 25 et 30 ans de détention

A titre d’exemple, un terrain à bâtir acheté 10 000€ en 1996 et vendu 120 000€ en 2012 sera taxé à hauteur de 27 885€ au titre de l’impôt sur les plus values.

Si ce terrain était vendu en 2011, le vendeur n’aurait rien à payer (exonération totale au bout de 15 ans de détention).

Taxe sur la vente de terrains nus devenus constructibles

Depuis 2010, la loi sur la modernisation de l’agriculture a instauré une taxe sur la cession de terrains nus rendus constructibles. Cette taxe est calculée en fonction de la plus value réalisée entre le prix de vente et le prix d’acquisition du terrain, actualisé en fonction de l’évolution de l’indice des prix à la consommation.

Cette taxe, mise en place afin de réduire l’artificialisation de terres agricoles, est obligatoire. Les terrains concernés sont ceux rendus constructibles du fait d’une modification du PLU et de son classement en zone U ou AU.

Le montant de la taxe sur la vente de terrains nus rendus constructibles est égal à 5 % de la plus value réalisée si le prix de vente est 30 fois supérieur au prix d’achat et 10 % au-delà.

Le montant de la taxe est nul si le prix de vente du terrain est moins de 10 fois supérieur au prix d’acquisition.

Cependant, cette taxe est calculée après un abattement de la plus value de 10 % par an, au-delà de la huitième année consécutive au changement de destination. En outre, les transactions inférieures à 15.000 €, les terrains devenus constructibles depuis 18 ans et les expropriations sont exonérées. Par ailleurs, la taxe sur la vente de terrains nus rendus constructibles est applicable aux terrains devenus constructibles postérieurement au 13 janvier 2010.

Cette taxe est versée à l’Agence de services et de paiement (Asp) et affectée au profit de l’installation des jeunes agriculteurs.

Taxe forfaitaire sur les terrains nus devenus constructibles

Depuis 2006, les municipalités peuvent, si elles le souhaitent, mettre en place une taxe forfaitaire sur les terrains nus devenus constructibles.

Cette taxe, qui n’est donc pas obligatoire, est appliquée lors de la première vente de terrains devenus constructibles après modification du PLU.

Son montant est de 10 % de la plus-value calculée par rapport au prix d’acquisition du terrain actualisé ou à 10 % des 2/3 du prix de vente.

Cependant, les transactions inférieures à 15.000 €, les terrains devenus constructibles depuis 18 ans et les expropriations sont exonérées de cette taxe.

Les taxes sur le foncier non constructible

Il est à noter que la réforme sur les plus values immobilière 2012 s’appliquera aussi sur la vente des terrains non constructibles.

De plus, les terrains non constructibles sont également soumis à la taxe sur le foncier non bâti (Tfnb) et à la taxe de la chambre d’agriculture.

Objectifs de la taxation sur les terrains constructibles

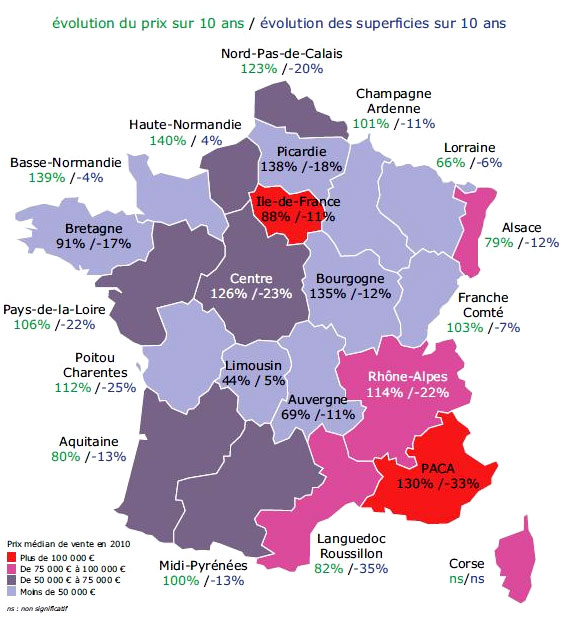

Comme on peut le constater sur la carte de France ci après, le prix des terrains constructibles ont explosés en 10 ans, alors même que leur superficie a fondu.

Outre le fait que cette évolution pèse de plus en plus sur l’accession à la construction des jeunes ménages, elle conditionne également le prix des logements neufs et de l’immobilier en général.

Le but de des taxes et des réformes mises en place par le Gouvernement est donc clairement de lutter contre la spéculation sur le foncier agricole.

Pourtant, la réforme sur les plus values immobilières 2012 encouragera les propriétaires de terrains à garder leur bien immobilier deux fois plus longtemps qu’avant afin de bénéficier d’une exonération totale.

A la différence d’un logement construit, qui se dégrade avec le temps sans entretien, les terrains peuvent être conservés par les propriétaires sans frais, à l’exception de la taxe foncière.

Cette réforme fiscale engendrera deux risques principaux :

- La spéculation foncière des propriétaires qui vendront plus cher pour compenser l’impôt sur la plus value.

- La pénurie foncière, du fait des propriétaires qui conserveront leur bien pendant 30 ans pour bénéficier de l’exonération totale.

Cette réforme est d’autant plus préoccupante que le secrétaire d’Etat au Logement et à l’Urbanisme, Benoist Apparu, avait prévu de mettre en place une fiscalité inverse en 2009. C’est à dire alourdir la taxation au fur et à mesure du temps de détention d’un terrain à bâtir.

Cette première idée était la bonne puisqu’elle aurait fluidifié le marché des terrains constructibles dont les prix sont déjà très élevé. Alors pourquoi faire volte face ?